過去の実績ではS&P500指数は全世界株式を大きくアウトパフォームしてきました。

しかし、貿易関税リスク、地政学リスク、米国財政問題…

今の世界情勢を踏まえたとき、果たしてS&P500が引き続き正解なのでしょうか?

この記事では、S&P500と全世界株式の過去実績や今後の展望をもとに「これから10年〜20年を見据えた正しい選択」を考察します。さらに、第三の選択肢も提示します。

- S&P500と全世界株式の過去実績と今後の展望

- どちらを選ぶべきかの判断材料

- 第三の選択肢「ハイブリッド戦略」の提案

S&P500 vs 全世界株式:過去実績から学ぶ

過去10年の実績

S&P500は過去10年以上にわたり全世界株式を大きく上回る成績を残してきました。

- 2010年~2016年:

- S&P500:年率リターン11.66%

- MSCIワールド(米国除く):年率リターン2.26%

- MSCI新興国市場指数:年率リターン -2.28%

2006年から2019年の間S&P500と米国を除く全世界株式を比較した場合、8回全世界株式は米国よりも優れたパフォーマンスを上げています。

過去30年の長期比較

- 直近30年間(円建て)

- S&P500:年率約12.2%

- MSCI ACWI:年率約9.9%

- 標準偏差(リスク):S&P500 約18.4%、ACWI 約17.9%

年率リターンで2.3%の差が生まれ、S&P500の優位性が確認できます。もちろんITバブル崩壊(2000年)やリーマンショック(2008年)などの暴落局面もありましたが、その後は回復基調が続きました。

「この2.3%の差って小さく感じますが、長期の複利だと大きな違いになります。例えば30年間、年率12.2%と9.9%で運用すると、最終資産は約1.5倍の差が出ます。『小さな差』が『大きな成果』に育つのが長期投資の面白いところですね。」

今後も米国一強が続くのか?

米国成長の要因

① 革新的リーダーの登場

米国はイノベーションの源泉となる新規事業創出が活発。AI関連のNvidiaが世界の80%のシェアを握るなど、ハイテクの支配力が続いています

② 企業収益性の高さ

- EPS成長率(過去12ヶ月):米国 134%、非米国 5%

- フリーキャッシュフロー:米国 $162 vs 非米国 $16

- 自己資本利益率(ROE):米国 14%、非米国 10%

③ 資本市場の強さ

- 米国債市場:27兆ドル規模

- 世界中の資金が集まりやすい流動性の高さ

④ 人材と教育の強さ

- 優秀な移民を多く受け入れ、高度人材が集結

- フォーチュン500企業の43%は移民またはその子孫が創業

「米国の強みは『イノベーション+資本市場+人材』の3点セット。特に優秀な移民の存在がイノベーションを押し上げ、そこに潤沢な資本が流入する好循環ができています。だからこそ、他国が簡単に真似できない成長力があるんですね。」

米国のリスク要因

① 財政赤字・債務問題

- 連邦政府債務:GDP比123%超

- 財政赤字:GDP比6.7%~7%

- 財政健全性低下により格付機関(S&P、Fitch、Moody’s)は相次いで格下げ

② 金利上昇

- 米10年債利回り:4.5%付近(2025年6月時点)

- QT(量的引き締め)を行う一方で実質的に債券の買い支え(ステルスQE)が続くとも指摘されている

③ イノベーション基盤の崩壊リスク

- アカデミアの自由の低下や優秀人材流出懸念

- 米国内の移民政策の制限

米国の強さは「優秀な人材の受け入れ」に支えられてきました。この基盤が揺らぐと、成長力低下に繋がる可能性があります。

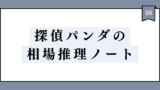

全世界株式の特徴とメリット・デメリット

メリット

- 先進国47カ国+新興国含む約2800銘柄に分散(MSCI ACWI指数など)

- 地域・セクター分散が自然に実現

- インデックス自体が自動リバランス(四半期毎)

デメリット

- 米国比率が60%以上を占め、完全な国際分散とは言いづらい

- 米国のハイグロース企業の恩恵はS&P500ほど享受できない

- 成長率の低い地域(欧州、日本など)も含むため全体成長は抑えめ

全世界株は「ほどほどのリターンと広い分散」を手軽に実現できる商品

しかし米国依存を完全に回避はできないのが実情です。

【結論】王道2択を整理

| パターン | 向いている人 |

|---|---|

| S&P500集中 | リスクを取って高リターン狙い |

| 全世界株式 | 分散を重視し安定を求める |

「迷ったら【リターン重視はS&P500】【分散重視は全世界株式】という整理が基本。もちろん、ここに自分の考えや投資期間、リスク許容度を少しずつ足していくのが『自分だけのポートフォリオ』を作るコツです!」

【第三の選択肢】全世界株式+ハイテク株の複合戦略

米国成長の牽引役はITセクター

実は、S&P500が突出したのは「IT株比率の高さ」が大きな理由です。

- 米国S&P500のIT比率:2014年 13% → 2024年 30%

- MSCI ACWI ex USAのIT比率:13%付近のまま

過去10年の米国アウトパフォームはIT株による影響が非常に大きかったのです。

「IT株を除けば全世界株とのリターン差は大幅に縮まる」

つまり全世界+IT株の合わせ技がもう一つの選択肢です。

複合型ポートフォリオ案

- 全世界株式(MSCI ACWIなど) → 地域・セクター分散の基礎

- ハイテク株(FANG+、NASDAQ100など) → 成長エンジン強化

実際、多くの機関投資家もこの「全世界+テック強化型」を推奨し始めています

リスク面も要注意

- IT集中リスク(景気・規制影響を受けやすい)

- 定期的なリバランス管理が必要

- 今後も同様の高成長が続く保証はない

ただし、管理が面倒でなければ長期的には非常に合理的な選択肢になります。

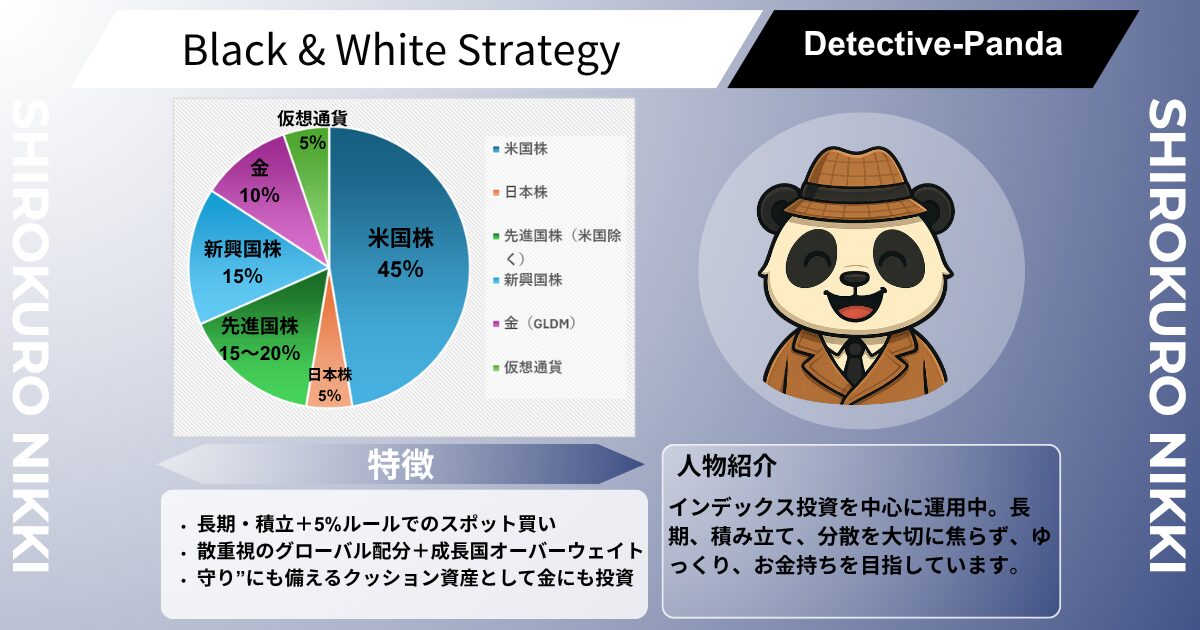

【探偵パンダの実践】

私自身は以下のように運用しています。

- 米国比率:40~50%に抑制

- 新興国:やや高めに配分(インド、東南アジア中心)

- 構成方法:S&P500インデックス+他国インデックス(MSCI ACWI ex-USA、新興国株)

自分好みに国ごとに配分調整することで、リスクを分散しつつ米国依存度を下げています。

手間はかかりますが、興味がある方にはおすすめの方法です。

まとめ

| 判断軸 | 選択肢 |

|---|---|

| 米国成長を信じる | S&P500集中 |

| 分散重視・安定志向 | 全世界株式 |

| 少しリスクを取って高成長も狙いたい | 全世界+ハイテク株 |

| 手間を惜しまない | 自作国別ポートフォリオ |

10年後、20年後にどの国が勝者となっているかは誰にもわかりません。

だからこそ「自分が納得して長期保有できる選択」をすることが最大の成功要因です。

※当ブログの内容は情報提供を目的としており、投資助言ではありません。

免責事項についてはこちらをご覧ください → [免責事項]

コメント