― 円キャリーの終焉と、2026年に向けた世界金融の転換点 ―

低金利と安価な資本が世界経済を潤してきた

いわゆる「イージーマネーの時代」は、静かに終わりを迎えつつあります。

その構造変化の中心にいるのが、

これまで数十年にわたり、世界の金融システムを下支えしてきた日本です。

長らく日本は、

- 超低金利

- 円安

- 巨額の対外投資

を通じて、世界に「安価な資本」を供給する存在でした。

しかし今、その役割は

人口動態・債務・金融政策の限界によって根本から揺らいでいます。

本記事では、

- 日本の財政赤字と人口構造

- 日銀の利上げという歴史的転換

- 円キャリートレードの終焉

- それが世界金融に与える影響

を整理しながら、

2026年に向けて高まる構造的リスクを考察します。

低金利と安価な資本が世界経済を支えてきた

1. 日本の財政赤字という「例外的な立ち位置」

.png)

JPモルガンのアウトルックの中での、指摘として触れられているのが

日本の財政状況です。

結論から言えば、日本は現在、

G7諸国の中で、唯一「パンデミック以前よりも財政赤字を縮小している国」

という、かなり特異な立場にあります。

2. パンデミック後の世界と日本の違い

コロナ危機以降、多くの先進国では、

- 大規模な財政出動

- 家計・企業への直接的な資金供給

が行われました。

これらの政策は短期的には、

- 消費者需要を押し上げ

- 景気の急激な悪化を防ぐ

という意味で、一定の成果を上げました。

一方でその代償として、

- 財政赤字の恒常化

- 政府債務の急増

という構造問題を抱えることになります。

JPモルガンは、

次の景気後退局面においても、各国政府が再び同様の財政拡張を行う可能性が高い

と見ています。

つまり、

景気後退 → 財政出動 → 債務増加 → インフレ圧力

という循環が、

今後も繰り返されるリスクがある、という見立てです。

3. 日本はなぜ「逆方向」にいるのか

その中で日本は、

- パンデミック前より財政赤字を縮小

- 急激な財政拡張を行っていない

という、やや異なる道を歩んでいます。

もちろん、

- 日本の政府債務残高は依然として極めて高く

- 「財政が健全」と言い切れる状態ではない

のは事実です。

しかし重要なのは、

他国が「次の危機でも財政を拡張せざるを得ない」状況にあるのに対し、

日本はすでに緊縮寄りのスタンスに入りつつある

という点です。

※補足説明

日本が「緊縮寄り」に見えるのは、必ずしも政治が緊縮を志向しているからではありません。

高市政権を含む積極財政派の主張は、現在も明確に存在しています。

しかし、

- 巨額の政府債務

- 金利上昇への耐性の低さ

- 日銀が金融安定を最優先せざるを得ない現実

が、結果として日本の財政運営を慎重な方向へと導いています。

つまり日本は、

「思想としての積極財政」と「行動としての財政制約」

の間で、極めて難しいバランスを取らされている状態にあります。

今の日銀総裁は、その舵取りを迫られているということです。

4. 財政赤字・インフレ・通貨価値の関係

JPモルガンは、

政府債務と財政赤字の拡大は、中長期的にインフレリスクを高める

と明確に指摘しています。

この視点から見ると、

- 財政赤字を拡大し続ける国

- 相対的に抑制している国

では、

通貨価値の将来像も異なってくると考えられます。

私はこれまで、

- 通貨価値は長期的に下落しやすい

- だからこそ金(ゴールド)が価値保存手段として注目される

という視点で記事を書いてきました。

その延長線上で考えると、日本は、

通貨価値が急激に希薄化する側ではなく、

相対的にマイルドな位置にいる可能性がある国

とも解釈できます。

5. それでも日本だけが例外であり続けるとは限らない

― 日本経済の構造的脆弱性 ―

ただし、ここで注意すべき点もあります。

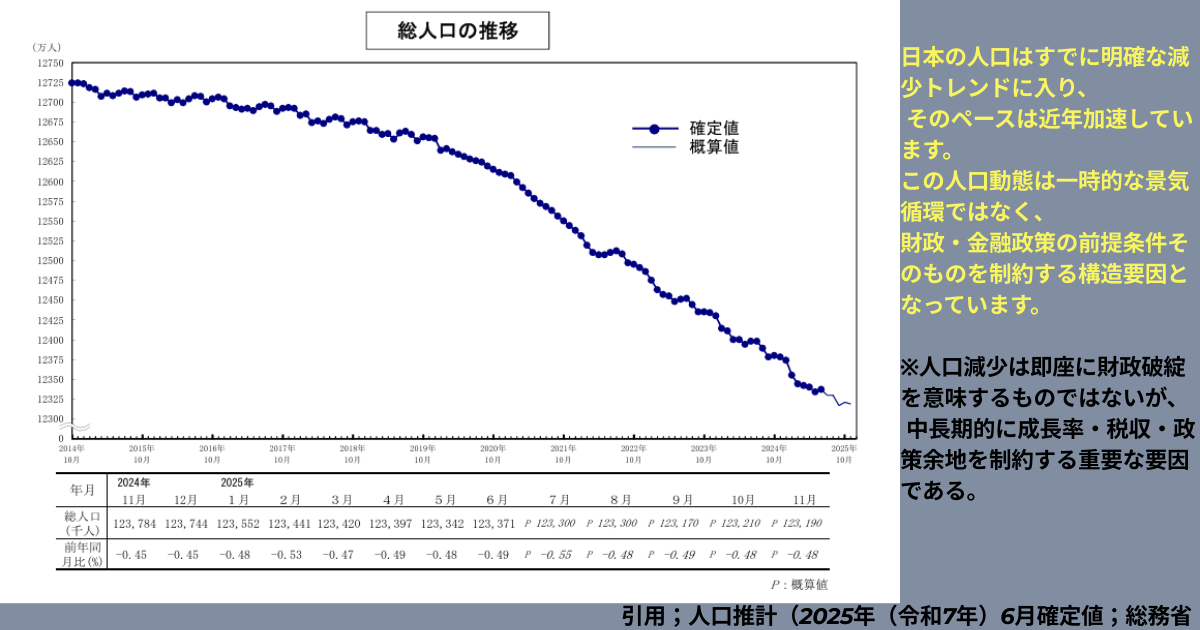

日本の金融リスクを理解するうえで避けて通れないのが、

- 人口動態の悪化

- 政府債務の膨張

という、二つの構造問題です。

日本は現在、

- 65歳以上人口が総人口の約30%

- 出生率は長期にわたり人口維持水準を下回る

という、

世界で最も高齢化が進んだ国となっています。

この人口構造は、経済に二重の圧力をかけます。

- 労働力人口の減少 → 成長率の低下・税収の伸び悩み

- 高齢者増加 → 医療・年金など社会保障費の増大

つまり、

歳出は増え続けるが、歳入は先細る

という構造的ジレンマに陥っているのです。

次の大きな景気後退が訪れたとき、

本当に日本だけが財政拡張を行わずにいられるのか

これは、まだ誰にも分かりません。

※補足説明

少子高齢化が進む日本においても税収が増えている背景には、

- インフレによる名目税収の拡大

- 企業収益の改善

- 消費税という人口構造に左右されにくい税制

があります。

ただしこれは、

人口動態の改善による持続的な税収増ではなく、インフレと循環要因に依存した側面が強い

点には注意が必要です。

6. 日銀利上げが意味する本質

日銀の利上げは、

単なる国内金融政策の変更ではありません。

それは、

日本が世界に供給してきた「超低コスト資本」の終焉

を意味します。

この変化によって、

過去30年以上にわたり世界市場を支えてきた

円キャリートレードが、逆回転を始めます。

7. 円キャリーの巻き戻しと市場への波及

円キャリートレードは、

一見すると非常に単純な取引です。

- 日本でほぼゼロ金利で円を借りる

- 円をドルなど高金利通貨に交換

- 米国株・米国債・不動産などに投資

- 金利差と資産上昇が利益になる

この仕組みは、

- 日本の低金利

- 円安

という前提があって初めて成立します。

しかし、

日銀の利上げと円高リスクは、

- 借入コストの上昇

- 為替差損リスク

を同時に発生させ、

この取引の魅力を大きく損ないます。

結果として、

- 株式

- 債券

- 暗号資産

など、

流動性の高い資産から売却圧力が生じやすくなります。

また、円キャリーの巻き戻しは

米国債市場への圧力にもなります。

日本は世界最大級の米国債保有国です。

国内金利が上昇すれば、

- 低利回りの米国債を保有する魅力が低下

- 資金が国内へ還流

結果として、

米国債の需給悪化 → 米国金利上昇

という連鎖が起こる可能性があります。

世界的リスクの「同期化」

この日本の変化は、

単独で起きているわけではありません。

- 米国:巨額の財政赤字と債券市場の脆弱性

- 中国:不動産を起点とした信用収縮

これら三つの構造的断層が、

2026年に向けて同時に緊張を高めている点が重要です。

市場は今、

単独要因ではなく、

構造的な転換点に差し掛かっている可能性があります。

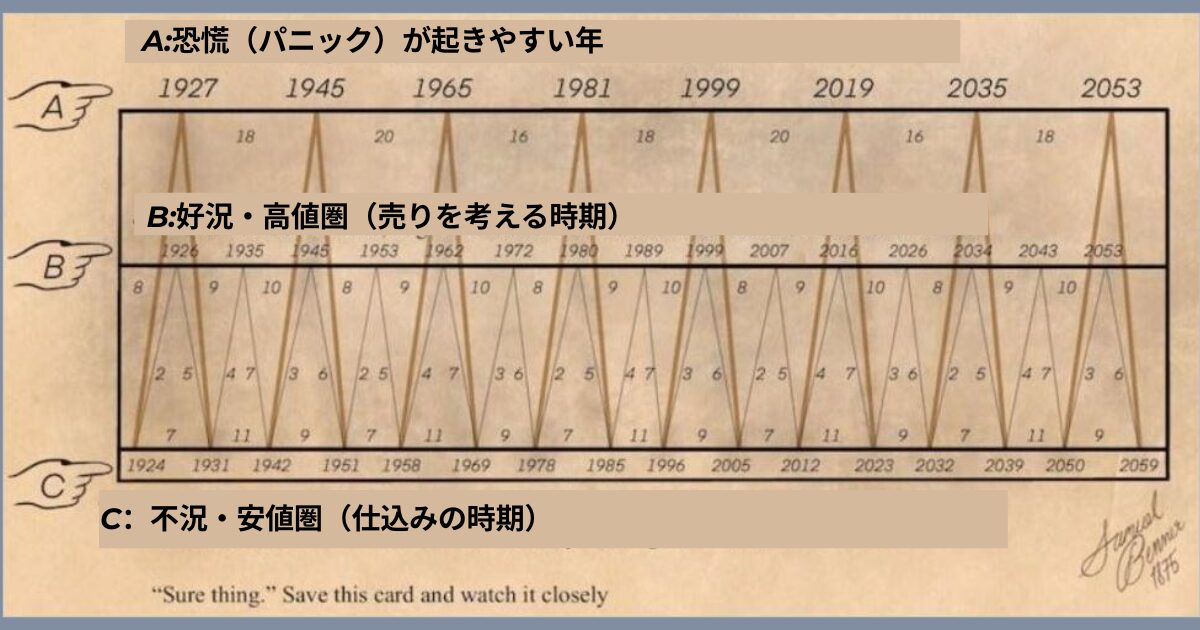

8. ベナーサイクルが示す「時間軸のヒント」

画像には、大きく A・B・C の3つのゾーンがあります。

A:恐慌(パニック)が起きやすい年

金融恐慌・市場クラッシュが起きやすい年

流動性危機、信用収縮、急落局面

B:好況・高値圏(売りを考える時期)

景気が良く、資産価格が高い

楽観が広がりやすい

「まだ上がる」という空気が強い

C:不況・安値圏(仕込みの時期)

景気が悪く、悲観が強い

資産価格は低迷

誰もリスクを取りたがらない

ここで補助的な視点として取り上げたいのが

ベナーサイクル(Benner Cycle)です。

ベナーサイクルは、

1870年代に提唱された非常に古い市場サイクル理論で、

- 市場の天井

- 市場の底

が、ある種の周期性をもって訪れる、という考え方です。

サイクル図の見方

ベナーサイクルの図で重要なのは、

- 特定の年が「始まり」ではなく「終わり」を示す

- 数年単位のズレが生じることがある

という点です。

例えば、

- 1929年(世界大恐慌)

- 2000年(ITバブル崩壊)

- 2008年(リーマンショック)

はいずれも、

ベナーサイクルが示していた警戒期間の直後に発生しています。

現在のサイクルでは、

2026年前後が天井圏に近い可能性

が示唆されています。

これは予言ではありません。

しかし、

- 日本の金融政策転換

- 米国の財政赤字

- 中国の信用問題

といった現実のファンダメンタルズと重なっている点は、

単なる偶然として片付けるには、やや不気味です。

9. 投資家にとっての示唆

この状況が投資家に示唆するのは、

- 日本は完全な安全地帯ではない

- しかし極端に脆弱な国でもない

という、中間的な立ち位置です。

したがって、

日本円・日本資産だけに賭ける必要もないが、

完全に切り捨てる理由もない

という、

バランスの取れた視点が重要になります。

10. 結論|「予測」より「耐性」を重視する

日本の財政赤字と日銀利上げは、

単なる国内問題ではありません。

それは、

- 世界的な金融構造の変化

- 市場サイクルの転換点

と、静かに共鳴しています。

未来を正確に当てることは誰にもできません。

しかし、

- サイクルを理解し

- 構造を把握し

- 極端なポジションを避ける

ことは可能です。

金融の「常識」が変わりつつある今、

投資家に求められるのは、

予測ではなく、変化に耐えられる構えなのかもしれません。

■ 毎月の投資レポートも公開しています

当ブログでは、実際の投資結果にもとづくリアルな運用レポートを毎月更新しています。

-

投資信託・株式・ゴールドなど各資産のリターン

-

スポット買い(5%ルール)の実践データ

-

翌月に向けた投資戦略と市場環境の考察

など、初心者〜中級者の方が参考にしやすい“等身大の資産形成記録”を発信中です。

資産形成のヒントを得たい方は、ぜひこちらもチェックしてみてください。

👉 2025年12月の投資成績と戦略

👉 2025年11月の投資成績と戦略

👉 2025年10月の投資成績と戦略

👉 2025年9月の投資成績と戦略

👉 2025年8月の投資成績と戦略

当ブログのスタンスと免責事項

本記事は、最新の経済動向や各種データをもとにした一個人による考察であり、特定の投資商品・売買行動を推奨するものではありません。

投資にはリスクが伴います。最終的な判断はご自身の責任にてお願いいたします。

免責事項についてはこちらをご覧ください → [免責事項]

コメント