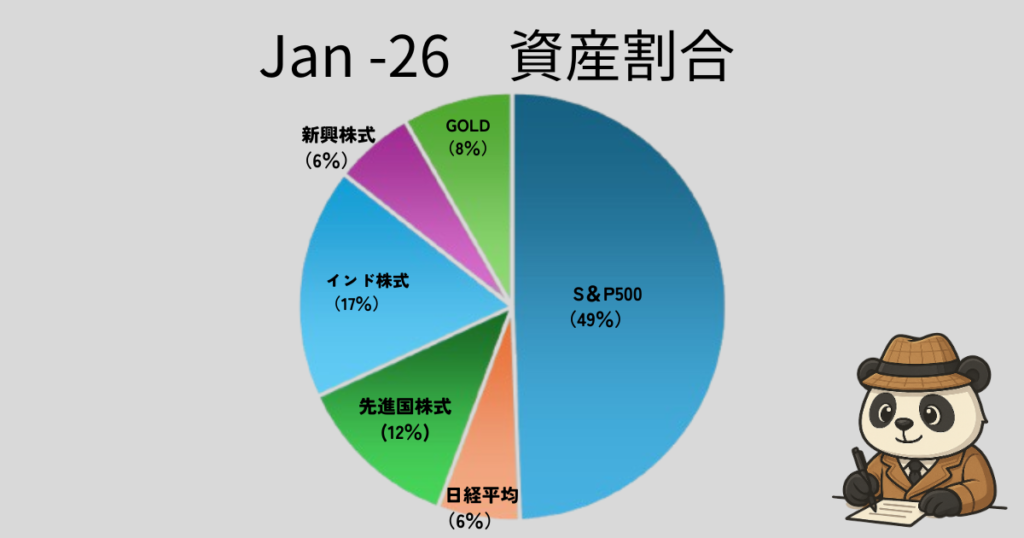

全資産のポートフォリオ(2026年1月末時点)

2026年1月末時点のポートフォリオは、S&P500を中核(約49%)としつつ、

日本株(約6%)、先進国株式(約12%)、インド株式(約17%)、新興国株式(約6%)へ分散しています。

また、ゴールドETF(GLDM)を約8%組み入れることで、株式市場の変動に対する緩衝材として位置づけています。

全体としては、米国株を軸にしながらも、地域分散と資産分散を意識したバランス型の構成となっています。

2026年からの投資配分の変更について

2026年からは、毎月の投資金額を85,000円 → 95,000円へ増額しています。

毎月の積立額(2026年〜)

- S&P500:15,000円

- 日経平均:15,000円

- 先進国株式:12,000円

- インド株式:10,000円

- 新興国株式:8,000円

- FANG+:25,000円

- 全世界株式(オルカン):10,000円

※ ゴールドは積立ではなくスポット購入

2026年の私の投資スタンス

- 米国一強から、米国以外の先進国へ資金が分散する局面を想定

- そのため、日本を含む先進国株式の比率を引き上げ

- インド・新興国は超長期枠として保有。短期的な下落は許容

- GOLDは引き続き買い増し予定

- 最大で全資産の20%までを上限に保有

- 目的はリターンではなく暴落時の保険

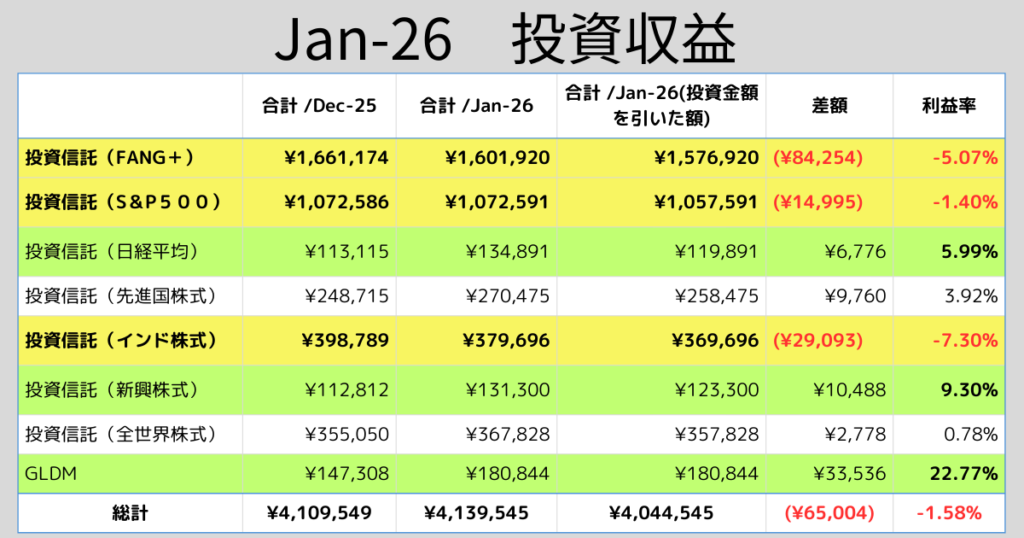

投資所感|2026年1月の投資結果

総計では -1.58%

投資金額95,000円を差し引いた実質損益は約65,000円のマイナスとなりました。

資産別の動き

- 下落が目立った資産

- FANG+

- S&P500

- インド株式

- 堅調だった資産

- ゴールド(+22.7%)

- 日経平均

- 新興国株式

2026年は下落からスタートした1年となりました。

為替の影響について

1月は円高・ドル安方向への調整が進み、

日本居住者にとってはドル建て資産の評価額が押し下げられる月となりました。

これは米国株やFANG+の円建て評価額が下落した主因の一つです。

GOLD(ゴールド)について

1月後半にかけて、金・銀は短期的に大きく調整しました。

背景要因は以下の通り

- FRB人事を巡る不透明感

- 次期FRB議長候補としてケビン・ウォーシュ氏が市場で有力視

- 利下げ期待の後退 → ドル高方向への反応

ただし、これは

「トレンド転換」ではなく、上昇局面での調整

と捉えています。

ウォーシュ氏自身も、

経済状況次第では利下げが必要になることを認識しているとされており、

中長期での金の役割(通貨価値下落へのヘッジ)は変わらないと考えています。

そのため、

- 基本方針:ガチホ継続

- 下落局面では買い増しを検討

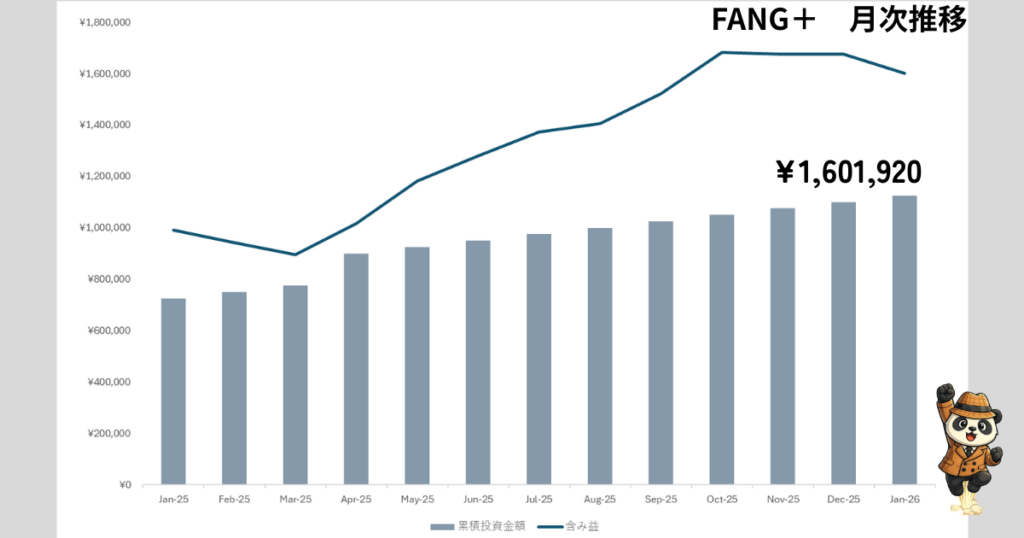

FANG+の投資推移と戦略

2026年1月時点

- 評価額:¥1,601,920

- 累積リターン:+42.39%

1月は前月比で約8万円の評価減となりましたが、

ルール変更は行わず保有を継続しています。

FANG+は10社集中型指数のため、

ボラティリティが大きいのは想定内です。

2026年、FANG+のボラティリティが高まる理由

短期的な逆風(想定)

- FRB議長人事を巡る不確実性

- 高金利維持によるバリュエーション調整

- 流動性相場の終焉による期待先行銘柄の調整

長期的な追い風

- AI投資への正当化

- 規制緩和とM&Aの活発化

- 高金利による弱者排除(参入障壁の強化)

- 円安局面での円建て資産増加(日本人投資家のメリット)

短期では荒れやすいものの、

長期では勝者がより強くなる構造が続くと考えています。

まとめ

2026年1月は、

「結果」よりもスタンスとルールを確認する月でした。

- 積立は淡々と継続

- スポット買いはルール待ち

- GOLDで守りを固める

- 米国依存度を調整

今年も引き続き、

感情ではなく設計で投資を続けていきます。

※お知らせ

このたび、本ブログはGoogle AdSenseの審査に合格しました。

今後は広告が表示されるため、多少見にくく感じられる場面があるかもしれませんが、

記事の内容やスタンスはこれまでと変わりません。

引き続き、記録を続けていきます。

■ 毎月の投資レポートも公開しています

当ブログでは、実際の投資結果にもとづくリアルな運用レポートを毎月更新しています。

-

投資信託・株式・ゴールドなど各資産のリターン

-

スポット買い(5%ルール)の実践データ

-

翌月に向けた投資戦略と市場環境の考察

など、初心者〜中級者の方が参考にしやすい“等身大の資産形成記録”を発信中です。

資産形成のヒントを得たい方は、ぜひこちらもチェックしてみてください。

👉 2025年12月の投資成績と戦略

👉 2025年11月の投資成績と戦略

👉 2025年10月の投資成績と戦略

👉 2025年9月の投資成績と戦略

👉 2025年8月の投資成績と戦略

当ブログのスタンスと免責事項

本記事は、最新の経済動向や各種データをもとにした一個人による考察であり、特定の投資商品・売買行動を推奨するものではありません。

投資にはリスクが伴います。最終的な判断はご自身の責任にてお願いいたします。

免責事項についてはこちらをご覧ください → [免責事項]

コメント