はじめに:投資リスクを正しく理解しよう

投資には必ず「リスク」が伴います。初心者の多くは「リスク=危険」と考えがちですが、投資におけるリスクの本質は「未来が不確実であること」です。

未来を正確に予測することはできませんが、リスクを理解し、適切に対処することで、より賢く投資することができます。

本記事では、投資初心者が押さえておくべき「リスクの本質」「リスクの種類」「リスクの捉え方」について詳しく解説します。

投資リスクとは?初心者向けに分かりやすく解説

リスクの基本的な考え方

「リスク(Risk)」は、日本語で「危険」と訳されることが多いですが、投資の世界では単に「危険」という意味ではありません。

しかし投資家が抱く投資のリスクとはまた異なるものです。

金融理論でのリスク

- ボラティリティ(価格変動の大きさ)を指すことが多い。

- 株価や資産の価格が大きく動くことを「リスクが高い」と定義する考え方です。

- 例えば、値動きが激しい株(ハイテク株や新興市場の株)はリスクが高いとされます。

補足: ボラティリティとは、投資対象の価格がどれくらい変動するかを示す指標です。変動が大きいほど投資のリスクが高いと考えられます。

投資家目線でのリスク

- 「資産を失う可能性」こそが本当のリスク。

- 全ての投資家が恐れていることは取り返しのつかない損失を被ることである。

※ボラティリティとリスクは必ずしも一致しない。価格が大きく動くからといって、それが必ずしもリスクとはならず、また安定しているように見える投資でも、本質的なリスクが高い場合もある。

補足: 一般的に、ハイリスク・ハイリターンと言われますが、必ずしも高いリスクを取ることで高いリターンが得られるわけではない。重要なのは「リスクの種類」と「そのコントロール方法」を理解することです。

3. 投資におけるリスクの種類

投資におけるリスクにはさまざまな種類があり、それぞれの特性を理解することが重要です。

以下に主な投資リスクを紹介します。

投資リスクの種類

- 目標を達成できないリスク

- 計画していたリターンが得られないリスク。

- 例えば、10年で資産を2倍にしようと思っていたのに、思ったよりも成長しなかった場合。

- アンダーパフォーマンスのリスク

- 市場の平均リターンを下回る可能性。

- 例えば、S&P500(アメリカの主要企業の株価指数)が年間7%成長しているのに、自分のポートフォリオが3%しか成長していない場合。

- キャリア・リスク

- 仕事やキャリアに影響を及ぼすリスク(特にプロの投資家やファンドマネージャー)。

- 投資判断が失敗すると、仕事や社会的信用を失うこともある。

- 非流動性リスク

- 必要なときに資産を現金化できないリスク(不動産投資などに多い)。

- 株ならすぐ売れるが、不動産はすぐには売れないため、現金が必要なときに対応できないことがある。

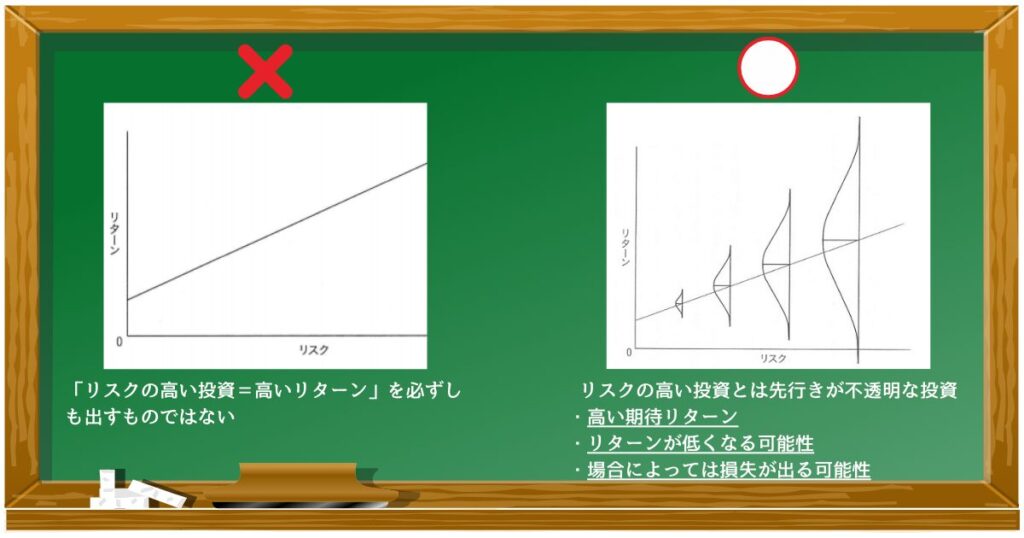

「高リスク=高リターン」という誤解

多くの人は、「高いリスクを取れば、それに見合った高いリターンが得られる」と信じています。しかし、これは 必ずしも正しくありません。

✔ 高リスクを取れば、高リターンの可能性があるが、同時に 大きな損失のリスクもある

✔ 高リターンを確実に得られる投資なら、それは「高リスク」ではなく「確実な投資」 になる

✔ 高いリスクを取ったからといって、必ずしもリターンが伴うわけではない

たとえば、ギャンブルを考えてみましょう。

カジノで大金を賭けることは「高リスク」ですが、それが「高リターン」を保証するわけではありません。

同じように、金融市場でもリスクの高い投資をしたからといって、成功するとは限らないのです。

重要なのは、「リスクを正しく評価し、適切なリスクを取ること」

リスクを無視して無謀な投資をすれば、大きな損失を被る可能性が高まります。

逆に、適切にリスクを管理し、戦略的に投資を行うことで、リスクを抑えながらリターンを狙うことができます。

つまり、 「高リスク=高リターン」ではなく、「適切なリスク管理が成功のカギ」 なのです。

投資リスクを評価することの難しさ

ここまでリスクの説明をしてきましたが…

リスクとは数値化する基準もなく、個人がおかれている状況によっても異なるため、評価するのは非常に困難のものなのです。

なぜリスクは数値化しづらいのか?

- 人によって「リスク」の定義が違う。

- ある人は「利益が出ない確率」をリスクと考え、別の人は「投資資金の一定割合を失う確率」をリスクと考える。

- そのため、リスクを共通の基準で測ることが難しい。

- 未来のリスクは主観的であり、絶対的な指標がない。

- 例えば、リーマンショックのような大暴落を予測できた人はほとんどいなかった。

- 言い換えるとこと自身の投資判断が高リスクor低リスクなのか判断する明確な基準がない。

投資家が使うリスク指標

リスクは数値化することもできず、明確な基準はありません。そして完全にリスクを排除することはできませんが、優れた投資家はリスクに対する適切な対処法を持っています。 以下のポイントに注目しましょう:

✔ シャープレシオ:リスクとリターンのバランスを測る指標。

✔ 標準偏差(ボラティリティ):価格の変動幅を示す数値。

補足: どんな指標を使っても、投資リスクを完全に数値化することはできませんが、シャープレシオなどを活用することで、ある程度の目安を持つことが可能です。

まとめ:投資リスクを正しく理解し、賢く投資しよう

投資をする上で「リスク」は避けて通れないものです。

しかし、リスクを正しく理解し、適切に対処することで、無駄な損失を減らし、より良い投資判断ができるようになります。

「リスクとは、将来、実際に起きることよりも、起こりうることの方が多いという意味である。」

エルロイ・ディムソン

この言葉の本質的な意味

- 「リスク」とは、実際に起きたことではなく、“起こり得たことすべて”の集合を意味する。

- 投資におけるリスク評価は、「実際に起きたこと(結果)」だけでなく、「起きる可能性があった無数の結果」も含めて考える必要がある。

例えば

あなたが投資した銘柄が1年後に50%のリターンを得たとします。

この成功した結果だけを見れば、「リスクは低かった」と感じるかもしれません。

しかし実際には以下のような可能性もあったかもしれません

- × 大暴落して損失を出す未来

- ×微増にとどまる未来

- × 戦争や金融危機で価値が消滅する未来

つまり、100あるシナリオのうち「たまたま1つの良いシナリオが起きただけ」であり、残りの99の可能性(うち多くが悪い結果だったかもしれない)も、リスクとして存在していたということです。

重要なポイントは…

- 結果はあくまで「確率のひとつ」が実現したにすぎない

- その背景には多くの「起こり得たが起こらなかった」未来がある

- だからこそ、「起きたこと」だけで投資判断やリスクの大小を評価するのは危険

「リスクは見えない」と言われるのはまさにこの点にあります。

私たちは結果だけを見て「良い投資だった」と思いがちですが、

リスクを評価するとは、「起きなかったことにも目を向けること」なのです。

投資の世界では、「予測できること」よりも「予測できないこと」が多く存在します。

そのため、リスクを恐れるのではなく、リスクを理解し、うまくコントロールすることが、成功する投資家への第一歩です。

ここまでリスクの種類や評価方法について説明しましたが、次回は「リスクをどう認識し、コントロールするか?」について詳しく解説します!

※当ブログの内容は情報提供を目的としており、投資助言ではありません。

免責事項についてはこちらをご覧ください → [免責事項]

コメント